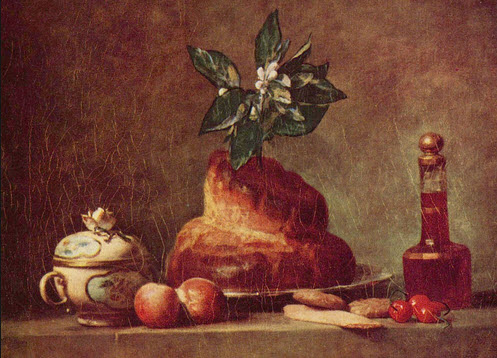

« S’ils n’ont pas de pain, qu’ils mangent de la brioche ! » Cette phrase on ne peut plus célèbre aurait été attribuée à Marie-Antoinette au moment de la disette de 1789 montrant la totale déconnexion entre le pouvoir et le peuple. A l’heure où les inégalités n’ont jamais été aussi grandes, l’équipe Trump n’arrête pas de faire les louanges de sa réforme fiscale qui aurait permis aux « travailleurs américains » d’en toucher les premiers dividendes. Mille dollars par ci, mille dollars par-là, c’est une véritable pluie de billets verts qui s’est abattue sur les salariés américains.

« S’ils n’ont pas de pain, qu’ils mangent de la brioche ! » Cette phrase on ne peut plus célèbre aurait été attribuée à Marie-Antoinette au moment de la disette de 1789 montrant la totale déconnexion entre le pouvoir et le peuple. A l’heure où les inégalités n’ont jamais été aussi grandes, l’équipe Trump n’arrête pas de faire les louanges de sa réforme fiscale qui aurait permis aux « travailleurs américains » d’en toucher les premiers dividendes. Mille dollars par ci, mille dollars par-là, c’est une véritable pluie de billets verts qui s’est abattue sur les salariés américains.

De leur côté, les entreprises ont largement communiqué pour se donner le beau rôle et s’attirer les bonnes d’un président qui ne fonctionne qu’à l’égo (Et Dieu sait – comme il est américain ! – que le sien est particulièrement grand) en participant à la propagande orchestrée par la Maison-Blanche et par les républicains. Ces derniers, traditionnellement très pointilleux sur les questions budgétaires, notamment les déficits et la dette, semblent être devenus totalement amnésiques sur ces questions. Car le financement de cette réforme fiscale, toute en cadeaux pour les entreprises et les hauts revenus, a été effectuée par des analyses qui relèvent au mieux du doigt mouillé.

Mais la réalité est tout autre que cette narration qui est une véritable fiction destinée à ceux qui ne demandent qu’à la croire. La fameuse théorie du ruissellement n’a jamais été prouvée, mais elle est toujours invoquée pour justifier ce genre de politique fiscale. Si l’on comparait la réforme fiscale aux chutes du Niagara, les retombées sur les revenus modestes ne seraient que des minces filets d’eau.

Les grandes gagnantes de cette réforme fiscale sont les entreprises. Que vont-elles faire du plus à gagner ? Augmenter les salaires, donner des primes, augmenter les dividendes ou encore augmenter les rachats de leurs propres actions pour en stimuler le cours et ainsi, de manière indirecte, gratifier les actionnaires.

Prenons l’exemple de Bank of America. Dans un élan de « générosité incontrôlée » l’institution financière a annoncé un bonus de 1000 dollars à ses 145 000 employés « in the spirit of shared success ». Cela représente donc un budget de 145 millions de dollars. En décembre, peu après la réforme fiscale, la banque a décidé d’ajouter 5 milliards de dollars pour racheter ses propres actions.

L’exemple de Pfizer est peut-être plus parlant. Juste avant le vote de la loi sur la réforme fiscale, le laboratoire pharmaceutique a annoncé un rachat massif d’actions pour un montant de 10 milliards de dollars en plus du versement des dividendes. Quelques semaines plus tard, Pfizer a annoncé qu’il arrêtait les recherches pour les maladies de Parkinson et Alzheimer et la suppression de 300 emplois.

Une étude réalisée par le Think Tank TheAirnet (Academic-Industry Research Network) a scruté les décisions de 44 entreprises figurant dans le S&P 500. Cette étude prolonge un article publié en 2014 par la Harvard Business Revue : Profits Without Prosperity. Le montant global des bonus ou augmentation de salaires accordés par ces entreprises représente un montant de 5,2 milliards de dollars (3,7 milliards en bonus et 1,5 milliard en augmentation de salaire sur un an). Le montant cumulé des sommes allouées à des rachats d’actions de 34 de ces entreprises depuis que la réforme fiscale a été votée est de 157,6 milliards de dollars.

Dans les deux cas, on est dans un rapport de 1 à 30. De la brioche pour les actionnaires et les patrons détenteurs d’actions, des miettes pour les salariés. L’image n’est pas trop forte.

Cette situation n’est pas le fruit du hasard, mais prend sa source dans une réforme adoptée en 1982 – pendant le premier mandat Reagan – par la SEC (le gendarme de la bourse se serait-il alors transformé en voleur ?) connue sous l’appellation Rule 10b-18 ou « safe harbor » permettant aux entreprises de racheter leurs propres actions. Cela sans la crainte d’être attaquée pour avoir manipulé leur cour à supposer qu’elles respectent certaines règles. Précisons que cette réforme a été prise par John Shad, le premier patron de la SEC à être issu de Wall Street. Il avait été notamment vice-président de E. F. Hutton & Company, a importante société d’investissement. Ceci explique cela.

Depuis cette date, les entreprises se sont lancées dans une course folle de rachats en masse. Et les chefs d’entreprises sont de plus en plus payés non en salaire, mais en actions. En 2015, plus des trois quarts des compensations des CEO des entreprises du S&P 500 étaient donnés sous la forme de stock-options et de bonus.

Le capital prend le pas sur le travail

Depuis cette date, les actionnaires ont largement pris le pas sur les salariés. Il y a quarante ans, la moitié des profits était dévolus aux actionnaires sous la forme de dividendes, l’autre moitié allait à la R&D, à la formation des salariés, aux augmentations de salaire. Cette dernière étude de TheAirnet montre que cette répartition s’est largement orientée sur les profits. Précisément, sur la dernière décennie, 94 % des profits ont été attribués aux actionnaires, soit sous la forme de rachats d’actions ou de dividendes.

Petit à petit, les chefs entreprises se sont mis à confondre l’intérêt de leur entreprise et leur intérêt propre. Pas nécessairement par cupidité profonde et obligatoire, mais parce que les règles leur en donnent la possibilité. Cette pratique de rachat d’actions est devenue courante. Entre 2005 et 2015, l’ensemble des entreprises du S&P 500 ont dépensé 4 000 milliards en rachat d’actions (en plus des 3,9 milliards de dollars en dividende). Une évolution qui a largement augmenté les inégalités de revenus. Le rapport entre les salaires moyens des CEO et des salariés était de 1 à 300.

Autre argument couramment distillé par ceux qui défendent ces évolutions, l’augmentation de la valeur de l’action profite à tous. Là encore les chiffres sont têtus – mais peut-être sont-ce des Fake News – et la répartition est très largement inégalitaire. Primo, la moitié des Américains ne détiennent aucune action. Secundo, les 10 % les fortunés (en action) détiennent 84 % de toutes les actions en circulation.

En 2017 aux États-Unis, quelques-uns mangent des brioches et la grande majorité doit se contenter de miettes de pain.